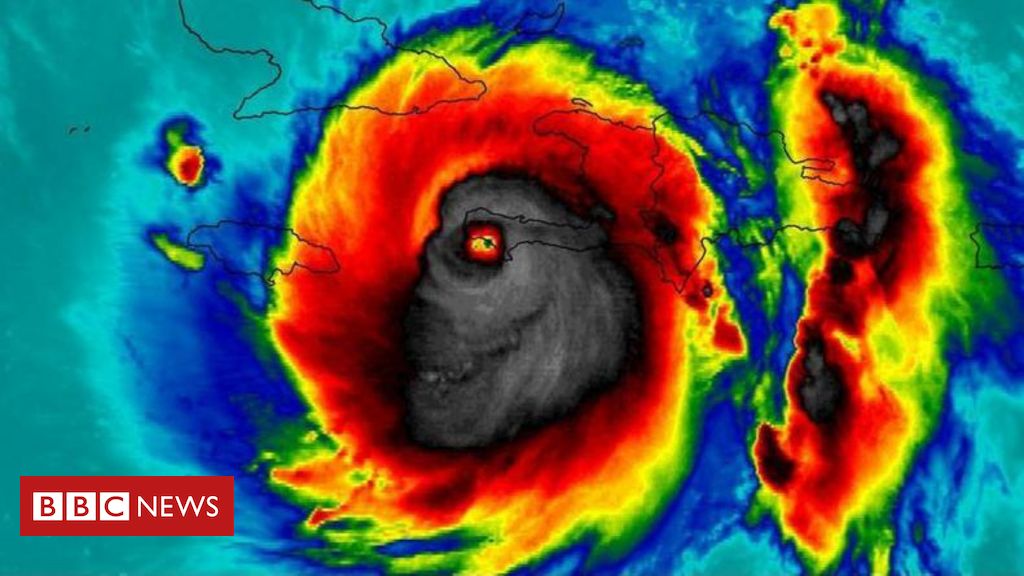

Derivativos meteorológicos: o que são as ‘apostas climáticas’, usadas em Wall Street para proteger investimentos ou ganhar dinheiro com eventos extremos

Crédito, NASA

Os derivativos meteorológicos são produtos financeiros baseados em projeções meteorológicas e como elas podem afetar um negócio

Imagine uma empresa que vende gás. É conveniente para ela que faça muito frio no inverno para que seus clientes comprem mais gás.

Mas se o inverno for ameno e as temperaturas não forem tão baixas, seus clientes comprarão menos gás.

Para essa indústria, o fator climático é fundamental no negócio, tal como o é para o setor agrícola.

E, como o clima é difícil de prever, as empresas apostam em diferentes cenários e assinam “contratos futuros” com base nas suas previsões.

É por isso que se pode dizer informalmente que são “apostas climáticas”, embora no jargão financeiro sejam produtos tecnicamente conhecidos como “derivativos meteorológicos” (weather derivatives, em inglês).

“É uma alternativa que permite às empresas mitigar os riscos associados ao clima”, explica Samuel Randalls, professor da University College London, à BBC News Mundo (serviço da BBC em espanhol).

Na Bolsa Mercantil de Chicago, o volume de negociação deste tipo de produtos financeiros quadruplicou em um ano, segundo dados do CME Group analisados pela Reuters.

Embora não seja um produto massivo, o interesse nesses contratos futuros climáticos tem crescido nos últimos anos.

Como funcionam?

Crédito, Getty Images

Empresas de energia ou de matérias-primas utilizam derivativos climáticos

As grandes empresas de energia, as empresas que comercializam matérias-primas ou os fundos de capital de risco são os mais interessados nesse tipo de produto financeiro.

Fazem apostas climáticas para proteger as suas finanças contra as intempéries ou para obter benefícios financeiros.

Para isso, assinam contratos com prazos determinados, seguindo projeções meteorológicas, cujos termos são negociados caso a caso.

Cumprido o prazo estipulado no contrato, haverá vencedores e perdedores dependendo da evolução do clima e de como ele afetou determinados setores.

Os contratos não seguem um formato padrão, mas são elaborados caso a caso, de acordo com as necessidades dos participantes.

Assim, o que pode ser mau para uma empresa de energia pode ser bom para uma empresa de turismo.

Por exemplo, para as empresas que produzem energia renovável, é vital saber o que acontecerá com o vento ou quantos dias de sol haverá nos próximos meses.

O negócio da temperatura

Como os derivativos climáticos são um produto muito específico, esse tipo de contrato futuro é baseado em índices meteorológicos.

Por exemplo, o índice pode medir milímetros de precipitação ou temperatura acumulada sobre uma localização específica ou sobre um conjunto de locais.

Crédito, Getty Images

Existem índices financeiros que medem graus de temperatura ou milímetros de chuva

Muitas empresas costumam usar um índice conhecido como “graus de calor por dia”, (em inglês heating degree days, HDD) ou “graus de frio por dia” (em inglês cooling degree days, CDD).

“A temperatura é o índice mais utilizado nesse mercado”, explicou Randalls.

O mercado de derivados climáticos se tornou mais dinâmico porque existem muitas indústrias com interesses concorrentes em relação ao clima.

Para se ter uma ideia, imagine que uma empresa adquira um derivativo climático por meio de um contrato que estabeleça uma temperatura mínima tolerada pelo seu negócio.

Então, para cada grau Celsius que ficar abaixo do nível estabelecido no contrato, a contraparte deverá pagar a você uma determinada quantia previamente acordada.

Por outro lado, se a temperatura estiver alta, você deverá pagar para a contraparte.

Esse pode ser um tipo de contrato, mas a verdade é que há muitas variações.

Outra coisa importante para entender esse mercado é que os derivativos climáticos se diferenciam dos seguros climáticos para se proteger em caso de catástrofe, porque a empresa que contrata o seguro tem que provar que sofreu uma perda irreparável para obter uma indenização.

Por outro lado, na aquisição de um derivativo climático, apenas é pago antecipadamente um depósito e quando o prazo expira, não há necessidade de comprovar danos.

Quanto esses produtos são usados?

O mercado de derivativos meteorológicos permanece pequeno em comparação com outros mercados futuros, como os que comercializam matérias-primas.

No entanto, os especialistas acreditam que a maioria dos contratos futuros sobre o clima serão celebrados através de contratos de balcão que são muito difíceis de registrar.

Crédito, Getty Images

A indústria agrícola é uma das mais atingidas por eventos climáticos extremos

Os derivativos climáticos nasceram no final da década de 1990, diz Randalls.

“Eles surgiram no setor energético para gerir flutuações nos riscos relacionados ao clima.”

Impulsionado em parte pela empresa energética americana Enron, o mercado se expandiu e atraiu especuladores que procuravam investir em instrumentos financeiros diferentes dos tradicionais.

Mas com a crise financeira de 2008, o produto entrou em colapso.

Embora sejam usados principalmente para mitigar riscos, também é possível especular com índices meteorológicos.

“Você terá lucro se sua previsão do tempo for melhor que a de todos os outros”, observou Randalls.

Mas, acrescenta, há limitações: é uma estratégia usada no curto prazo e se trata de uma especulação de alto risco.

O mercado espera que o crescimento deste tipo de negócio se torne mais sustentável, uma vez que as mudanças climáticas e as preocupações com o fornecimento de energia incentivam as empresas a se protegerem de potenciais perdas utilizando esses tipos de contratos de futuro.

Se isso acontecer, mais jogadores entrariam em campo e os investidores fariam mais apostas dependendo da quantidade de chuva ou dos graus de temperatura de uma área do planeta.

No fim das contas, tudo é negociável, desde que haja um vendedor e um comprador.